(This blog is a Japanese translation of the original ISDA SIMM Excel Calculator).

- ISDA SIMM の方法書を見てみよう

- 金利商品について、ISDA SIMMに従って当初証拠金(IM)を計算するためのExcelスプレッドシートをつくりたい

- そして、ISDA SIMMまたは中央清算における、単独トレードとポートフォリオに関するIMの計算について概略をのべる

ISDA SIMM

ISDAは最近のメディア・コメントで、UMRsすなわち非清算取引に係るマージン規制の履行に関する運用上の問題についてハイライトしている。幸い、ISDA SIMMを使った実際の証拠金額の計算については今まで懸念はなかった。

SIMMモデルに関する主要なコンセプトをいくつか選択すると;

- 再現が容易

- 透明性

- 計算時間の短縮

- 予見可能

- 安価

といったものが挙げられる。

つまり計算は簡単であると言うことならば、ISDA SIMMのカリキュレーターを、コーディングや機能をカスタマイズする必要のないExcelで構築できるかどうかを試してみる価値はありそうだ。無謀だろうか?とにかくやってみよう。

行動あるのみ・・・

私はISDA SIMM ver R1.0のドキュメントを参考にしているが、金利のマーケットにフォーカスしているので、他の商品に係る記載については関知していない。

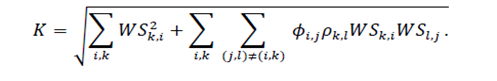

実際、Excelを利用することを考えれば、解決すべきは、下式が意味するところを理解することだろう。

この式を分解すると;

\( {WS_{k,i}}\) スワップのテナーによるDV01とISDA が提供するリスク・ウェイトの積を意味する。リスク・ウェイトは通貨によって決まるのだが、実際は3つ、すなわちノーマル通貨、低ボラティリティ通貨、その他の通貨に区別される。これらの全てのデータはISDAがウェブサイト上で方法書の中に記載し提供する。

\({φ_{i,j}}\) サブ・カーブのコリレーション、すなわち参照金利iと参照金利jのコリレーションである。例えば1ヵ月Liborと3ヵ月Liborのコリレーションは98.2%となる。将来的には変更があるだろうが、今のところ、これは通貨にもテナーにも依存せず、従って1つの数値ですべての関係を示すことになり、ISDAはそれをキャリブレーションで98.2%とした。

\({ρ_{k,l}}\) テナー間、すなわちテナーkとテナーlのコリレーションである。例えば、ISDAは3年と5年のコリレーションを95.8%としている。ちなみにこれらは通貨には依存しないため、1つの相関テーブルが全ての通貨に採用される。

1. センシティビティに関するリスクの置き換え

Amirが以前ハイライトしたこちらやこちらにあるように、ISDA SIMMはモデルへのインプットはセンシティビティに依存しているため、上記数式をExcelで扱えるように解釈するために、グリッドにおけるDV01から始めよう。

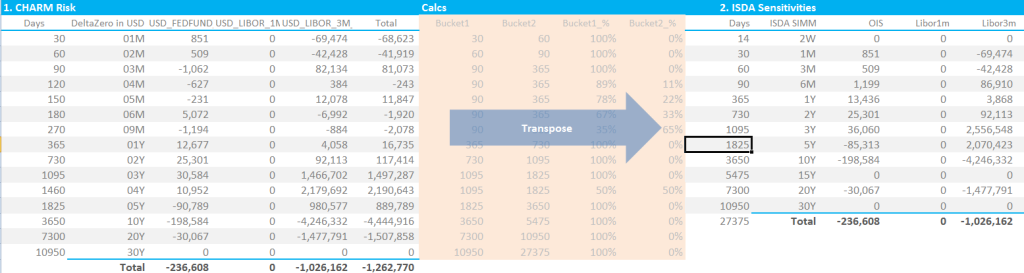

上記チャートは;

- 左半部が1000本のUSドル・スワップの金利リスクに対応するDV01のプロファイルである。全てのスワップの変動サイドは3ヵ月Liborだが、いくつかはオフ・マーケットになっている。このため、フェッド・ファンド・カーブによる割引リスクを内包している。

- 厳密にはISDAは以下のように言っている;

金利リスク・ファクターの計測のために、市場で観測されるレート(ゼロ・クーポン・レートではない)が、リスク・フリーのイールド・カーブを生成するために使われるべきである

- ISDAが求めている通りのフォーマットでリスクを報告することは重要だ。

- 表の右側は、CHARMでバケッティングされたリスクをISDAの要請に応じた階層のリスクに置き換えた。これらは方法書に記述されている。そして、ISDA SIMMで受け入れられているリスクのフォーマット(ISDAセンシティビティ)に合うように、単純な期間マッピングを選択している。

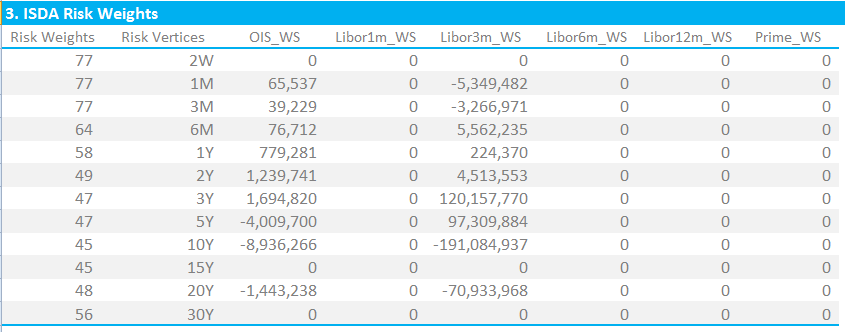

2. リスク・ウェイトの構築

次のステップはP&Lの計算に似ている。単に上記からリスクを持って来て、テナーごとの数値列を掛けるだけだ。今見ているのはUSドルのポートフォリオなので、ノーマル通貨の数値列だけに注意を払えばよい。ISDAはこれらをリスク・ウェイトと呼んでいる。方法書の12ページ、セクションDに記述がある。

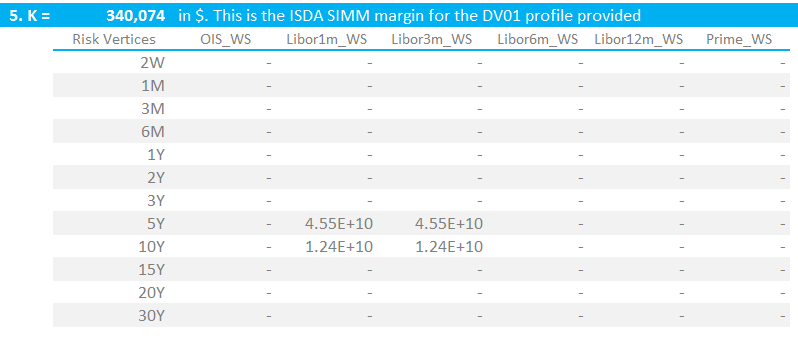

従って、下記に示すように、第一列にある(リスクの階層によって変化する)リスク・ウェイトを当てはめることで、結局は重みづけされたセンシティビティを得ることになる。

これらの値はISDA SIMM方法書で、WSと表示されている。

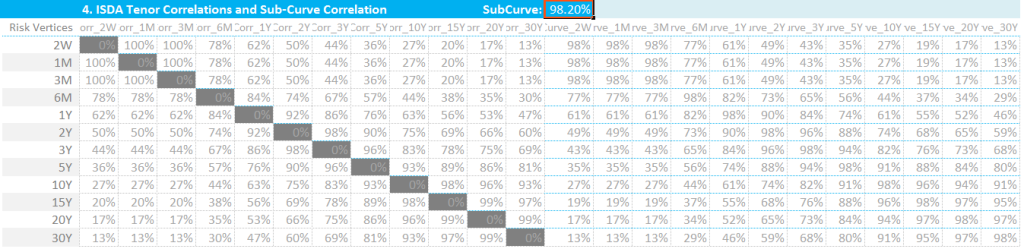

3. コリレーション

次のステップで全ての数値が統合されるはずだ。それが結局は我々がデイリーで行うもので、プライスの変化とリスクの積がP&Lになるのだ。ただし、市場の動き、すなわちアウトライト、カーブ、ベーシスの変化、の99%をカバー可能なMTMの計算を考えているので、そう単純な話ではない。

その代り、ポジション内でどれだけ相殺が可能かを決定するために、異なる参照金利間をまたいで、全てのリスク階層(テナー)のコリレーションを使用する。これらのコリレーションは、すべてISDAが指定する。

上記チャートは;

- 左側は、同じ参照金利のテナー間のコリレーションで、言わば参照金利内コリレーション・マトリックスだ。例えば、テナー10年ものは、2週間ものと27%の相関があるといった具合だ。

- 右側は、私が足したもので、言わば参照金利間コリレーション・マトリックス。これらはテナー間のコリレーションとサブカーブのコリレーションつまり98.2%の積である。

- このダブル・グリッドのコリレーションは、2つのことを与えてくれる。1つは、同じ参照金利内のWSの結合値だ。例えば、同参照金利内で、3ヵ月のリスク階層と10年のリスク階層の結合値だ。

- もう一つは、異なる参照金利のWSの結合値だ。例えば、1年のリスク階層で対3ヵ月Liborと10年のリスク階層の対OISの結合値だ。

- Excelを使うことを考えると、2つのグリッドを準備したい。1つは同じ参照金利の10年vs10年コリレーションとしてゼロ、もう一つは、異なる参照金利間の10年vs10年コリレーションとして100%*98.2%である。

4. IMの計算

単一通貨のIMの計算のために、ISDA SIMMはIMの金額をKとしていて、このブログのトップにあげた数式を示している。

Excel用語で我々の行うことを言うと、

- 全てのWSを二乗する

- 同じ参照金利iにおいて、リスク階層(テナー)kの全てのWSについて、参照金利内コリレーション・マトリックスを使った積和を求める

- 参照金利jとリスク階層(テナー)lの全てのWSについて、参照金利間コリレーション・マトリックスを使った積和を求める

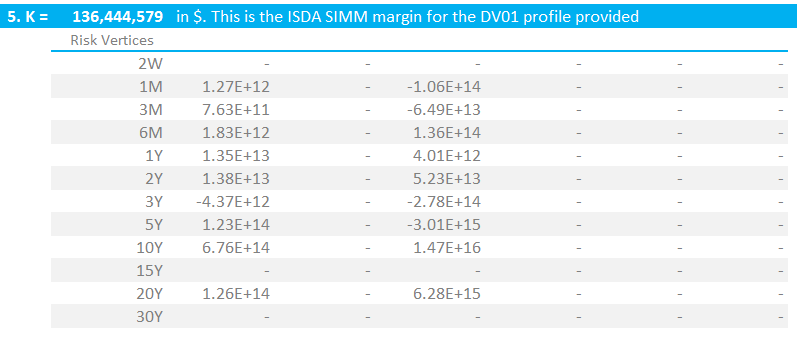

- 上記の平方根をとる。単一通貨のポートフォリオでは、本数値がISDA SIMMでの当初証拠金となる。我々のポートフォリオでは、136百万USドルとなる(下記参照)。

算出結果

5.モデルの検証

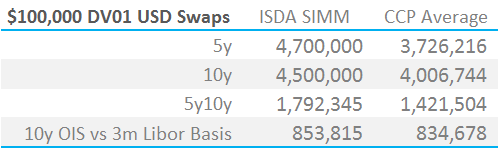

これを道なりにやることで良いのだが、かなりの数字を取る前に、Kカリキュレーターについて見ておくべきだろう。私は次のテストケースを使った。また算出数値と弊社の商品であるCHARMから持って来たCCPのプライスとの比較も行う。

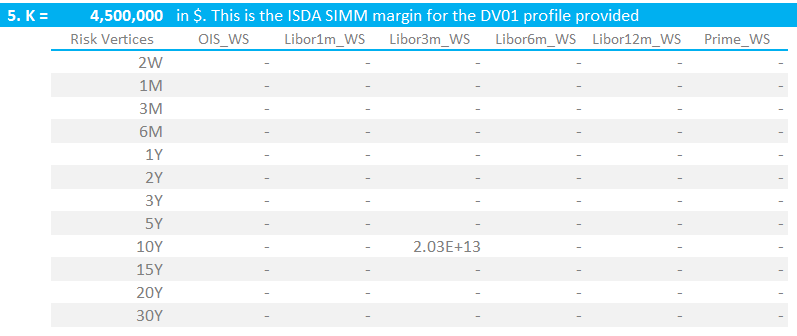

10y USD Swap in $100,000 DV01. IM = $4.5m

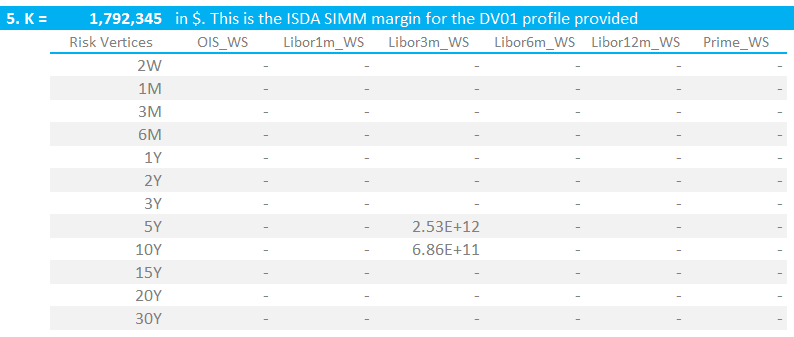

5y vs 10y USD 3m Libor swaps in $100,000 DV01. IM = $1.792m

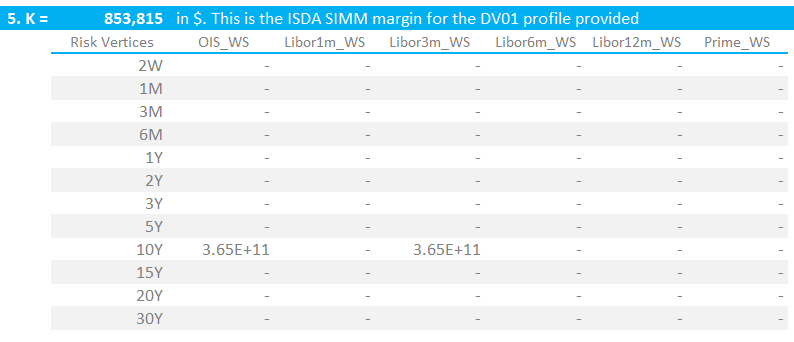

USD 3m Libor vs USD OIS 10y Basis in $100,000 DV01. IM = $0.85m

A USD Box trade – 5y10y in OIS vs 3m Libor in $100,000 DV01. IM = $0.34m

6.対CCPの概要

ISDASIMMの検証や証拠金額の比較については、今回が最初で最後ということではないだろう。従て今回は、ISDASIMMによるIMと中央清算機関でクリアーされたトレード(IMの数値はCHARMからとった)の比較の第一弾となる。

上記は;

- ISDA SIMMは、スワップの受けと払いは対称的なので、CHARMにあるCCPのデータの受けと払いを平均した。

- ISDA SIMMは単独のポジションでは、すべてのCCPでのケースより大きくなる。

- しかしながらポートフォリオでは違ってくるかも知れない。我々の1000回のテストの結果、

- ISDA SIMMでのIMは136百万USドル

- すべてをLCHでクリアーした場合のIMは121百万USドル

- すべてをCMEでクリアーした場合のIMは104百万USドル

- これらの差異は、我々の想像よりも小さなものだ

- ISDA SIMMは99パーセンタイルを使うが、保有期間10日でキャリブレートされることを思い出そう。

- 5日間(10日と5日の差)の長期保有、ルール上はこの5日の平方根が与える影響は、ISDA SIMMはCCPに比べて1.4倍高くなるだろう。

- しかしながら、これは小さいパーセンタイルが使われていることを考慮していない。ISDA SIMMは99パーセンタイルを使っている一方で、CMEやLCHは99.7パーセンタイルを使っている(LCHは期待ショートフォールを採用し、6つの最悪のシナリオの平均を考慮する)。これは差異を小さくする。従って異なるサンプル期間でどれだけの違いが出るのかを言うのは難しい。

最後に;

- 今回の比較ではすべての計算で流動性アドオンを考慮していない。ISDA SIMMは集中リスクに関する極度値を設けているが、ISDAはまだこれらを実装していない。

- ネッティングの効果については強調しておく必要があるだろう。ISDA SIMMはカウンターパーティー間でのアマウントをグロスアップする。今回の分析は、一カウンターパーティーのみとのトレードを想定している。複数カウンターパーティー間のグロスアップの効果については、私の以前のブログであるこちら、またはこちらを参照してほしい。

- 次は複数通貨のポートフォリオについての分析が必要だろう。異なる通貨間での金利のリスクの相関係数はISDAは27%と低めに設定している。

サマリー

- ISDAはすばらしいドキュメントを出している。これによって非清算デリバティブのIMの計算を行うためのExcelスプレッドシートをつくることができる

- 我々は、中央清算または非中央清算双方における所与のDV01プロファイルで計算されれたIMを比較するためにこのモデルを使う。

- 非清算取引に係る単独取引のIMの金額は、当初思っていたよりも、CCP取引におけるIMの金額と近い結果となった。

- 但し、複数カウンターパーティー間のポートフォリオについて、ネッティングの効果を忘れてはいけない。

- 次のステップはISDA SIMMにおいて、複数通貨を含めることでモデルを拡張することだ。

- ご期待いただきたい。

無料ニュースレターの入手は、こちらです